Рыскулов А.С., МВА, Actuary

г. Москва, 2010 год

ПРОБЛЕМЫ ВНЕДРЕНИЯ ИСЛАМСКОГО СТРАХОВАНИЯ (ТАКАФУЛ) В РЕСПУБЛИКЕ КАЗАХСТАН

На сегодняшний день традиционная форма коммерческого страхования принятая в Республике Казахстан не отвечает всем требованиям и нуждам населения. Так отдельные элементы традиционного страхования противоречат принципам шариата (мусульманского права), что делает крайне затруднительным распространение и популяризацию страхования среди мусульманского населения страны. Также учитывая то, что значительная часть населения Казахстана традиционно исповедует ислам можно утверждать что, продукты исламского страхования будут пользоваться значительным спросом со стороны мусульманского населения. При этом необходимо отметить, что потребителями исламского страхования могут быть не только мусульмане. Реализация исламского страхования на основе концепции взаимности, возможность получения инвестиционного дохода может повысить заинтересованность к этому виду страхования среди другой части населения. В мировой практике значительна часть клиентов операторов исламского страхования не являются мусульманами.

В феврале 2009 года в Республике Казахстан был принят закон «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам организации и деятельности исламских банков и организации исламского финансирования», тем самым было инициировано создание полноценной исламской финансовой системы в рамках финансовой системы Казахстана. Развитие исламского банкинга, а также других элементов исламского финансирования невозможно без исламского страхования.

Учитывая сложившуюся ситуацию на рынке Казахстана, а также рост популярности исламского финансирования в мире, вследствие мирового финансового кризиса, является актуальным проведение исследования по вопросу внедрения исламского страхования в Республике Казахстан.

Такафул или исламское страхование – это система, основанная на принципах взаимной помощи (таавун) и добровольных взносах (табарру), предусматривающая коллективное и добровольное распределение рисков среди участников группы. Такафул представляет собой форму страхования, удовлетворяющую принципам исламского права. В переводе с арабского языка означает «взаимное предоставление гарантии»[1].

В исламском страховании, как и в традиционном страховании, существуют две отрасли страхования: семейный такафул (family takaful) – аналогия страхования жизни, и общий такафул (general takaful) – общее страхование. Такафул операции могут осуществляться по всем направлениям традиционного страхования.

Изначально система такафул развивалась как альтернативная система страхования для мусульман, но со временем система показала, что наличие в данной системе страхования принципов шариата никоим образов не препятствует тому, чтобы немусульманское население также прибегало к услугам такафул операторов. В настоящее время во всех странах, где функционирует исламское страхование, клиентами такафул организаций являются как мусульмане, так и не мусульмане. К примеру, в Малайзии, где рынок исламского страхования является наиболее развитым в мире, большая часть клиентов такафул организаций являются не мусульманами. Также продукты исламского страхования пользуются большой популярностью в Европе, в частности в Великобритании. На сегодняшний день страны Европы и Центральной Азии рассматриваются специалистами в области исламского финансирования как наиболее перспективные в плане развития системы исламского страхования.

В настоящее время в Казахстане можно наблюдать активный рост интереса к исламскому финансированию со стороны государства, населения и экспертов финансового сектора. В перспективе страна планирует завоевать положение регионального центра исламского финансирования. Одним из вопросов, рассматриваемых экспертами, является возможность внедрения такафул системы. К наиболее актуальным проблемам, с которыми приходится сталкиваться относятся:

- законодательные рамки деятельности исламского страхования;

- выбор модели управления такафул фондом;

- отсутствие исламских инвестиционных инструментов;

- корпоративное управление.

Рассмотрим каждую проблему в отдельности. В связи с тем, что исламское страхование в определенных моментах существенно отличается от традиционного, необходимо рассмотреть следующие законодательные рамки деятельности такафул системы:

- определение условий лицензирования (регистрации) такафул операторов, и других профессиональных участников рынка такафул;

- разделение исламского страхования на 2 отрасли: «семейный такафул» и «общий такафул»;

- создание фонда гарантирования страховых выплат такафул операторов, обязательное участие такафул операторов в данном фонде (при получении лицензии);

- формирование институциональной инфраструктуры такафул индустрии: введение института такафул брокеров;

- создание ассоциации такафул операторов, а также других профессиональных участников рынка исламского страхования, обязательное участие в данных ассоциациях (при получении лицензии);

- определение требований к перестраховочной деятельности

(ре-такафул); - определение размеров собственного удержания перестрахователями (цедентами);

- требования к содержанию наименования такафул оператора («организация по исламскому страхованию» и «такафул оператор» или другое);

- учет такафул операций: четкое разделение такафул фонда от фонда акционера, разделение инвестиционного дохода и излишка от операционной деятельности, раскрытие и представление информации и т.д.;

- требования к инвестированию активов, в том числе собственных средств и такафул фонда, диверсификации активов;

- ограничения по оплате дивидендов акционерам;

- квалификационные и иные требования к руководящим работникам;

- создание Консультационного совета по шариату;

- определение принципов корпоративного управления и требований к системе управления рисками;

- сотрудничество с международными рынками исламского финансирования: Islamic Financial Services Board, AAOIFI и другие;

- создание благоприятных налоговых условий для такафул операций.

Прибыль исламской страховой организации формируется исходя из типа выбранной модели управления такафул фондом. На сегодняшний день, наиболее популярными моделями такафул системы являются агентская модель – Вакала популярная в арабских странах, модель с участием в прибыли – Мудараба используемая в Малайзии (а также модифицированные варианты обеих моделей) и комбинированная из этих двух модель – Вакала-Мудараба. Еще одна более специфичная модель – Вакф применяется в Пакистане[1].

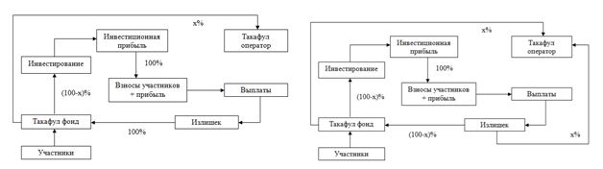

В модели Мудараба исламская страховая компания выступает в роли мудариб (доверенное лицо), а участники такафул фонда в качестве рабб-уль-маль (доверитель).

Модель Мудараба подразумевает, что такафул оператор занимается инвестиционным управлением активами страхового фонда и андеррайтингом. Вся инвестиционная прибыль делится между исламской страховой организацией и страхователями согласно заранее установленной пропорции. Страховой излишек (разница между внесенными премиями и выплаченным страховым возмещением) остается в такафул фонде, т.е. в собственности участников.

Рисунок 1 – Модель управления «Мудараба» и «Модифицированная Мудараба»*

* Составлено автором

В модифицированной модели Мудараба страховой излишек распределяется между такафул фондом и такафул оператором в заранее оговоренной пропорции.

Все операционные расходы в обеих моделях несет такафул оператор. Вследствие чего доля компании в инвестиционной прибыли часто превышает долю фонда.

Среди мусульманских ученых-правоведов существуют различные мнения относительно правомочности ведения исламской страховой деятельности в рамках модели Модифицированная Мудараба. Спорным вопросом в данном случае является концепция пропорционального деления между страхователями и страховщиком страхового излишка. Некоторые эксперты считают, что это противоречит принципам шариата и данный излишек должен полностью принадлежать страхователям.

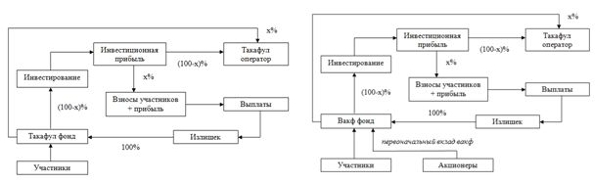

В рамках модели Вакала, страховая организация действует в качестве агента (вакиль) для страхователей. В данной модели такафул оператор получает установленную сумму вознаграждения – заранее оговоренную долю взносов (пожертвований) страхователей. При этом такафул оператор не участвует в страховой или инвестиционной прибыли.

В модифицированной модели Вакала, аналогично модифицированной модели Мудараба, страховой излишек распределяется между участниками и такафул оператором в заранее оговоренной пропорции. При этом данное распределение также подвергается активной критике и носит не абсолютную правомочность в системе исламского страхования. В обоих вариантах модели Вакала покрытие операционных расходов происходит за счет средств выплачиваемых оператору в качестве вознаграждения.

Рисунок 2 – Модель управления «Вакала» и «Модифицированная Вакала»*

* Составлено автором

В настоящее время некоторыми финансовыми регуляторами и международными финансовыми организациями рекомендуется использовать гибридную модель Вакала-Мудараба. Гибридная модель является комбинацией моделей Мудараба и Вакала. Такафул оператор получает фиксированную долю взносов, уплаченных страхователями плюс долю от прибыли, полученную от инвестиционной деятельности.

Среди такафул операторов во всем мире гибридная модель Вакала-Мудараба завоевывает все большую популярность.

В рамках модели Вакф такафул оператор осуществляет первоначальный взнос (Вакф) в вакф фонд, активы которого (т.е. первоначального взноса) используются исключительно в инвестиционной деятельности и не расходуются. Страхователи осуществляют взносы (табарру) в вакф фонд, которые используются для урегулирования страховых выплат. Вся прибыль от инвестиционного управления вакф фондом делится между страховой компанией и страхователями в заранее утвержденном процентном соотношении. Кроме того в доходы исламской страховой компании входит установленная сумма агентского вознаграждения. Излишек вакф фонда остается в собственности фонда.

Рисунок 3 – Модель управления «Вакала-Мудараба» и «Вакф»*

* Составлено автором

Особенностью данной модели является применение благотворительного механизма – Вакф. Акционеры оператора делают первоначальный взнос в виде специального пожертвования, при этом теряя право собственности на него. Но данное право собственности не переходит к участникам фонда. Согласно нормам шариата исключительное право собственности в таком случае принадлежит Аллаху. При этом вакиф, т.е. акционеры имеют право при передаче указать различного рода условия использования и управления денежными средствами, переданными в качестве вакф.

Различие в указанных моделях заключается в способах формирования прибыли такафул оператора.

Прибыль такафул оператора формируется за счет:

- модель «Мудараба» – участие в прибыли;

- модель «Модифицированная Мудараба» – участие в прибыли;

- модель «Вакала» – агентское вознаграждение;

- модель «модифицированная Вакала» – агентское вознаграждение и участие в прибыли;

- гибридная модель «Вакала-Мудараба» – участие в прибыли и агентское вознаграждение;

- модель «Вакф» – участие в прибыли и агентское вознаграждение.

В свою очередь участие в прибыли подразумевает:

- модель «Мудараба» – инвестиционная прибыль;

- модель «Модифицированная мудараба» – инвестиционная и страховая прибыль;

- модель «Вакала» – не подразумевает участие в прибыли;

- модель «Модифицированная Вакала» – страховая прибыль;

- гибридная модель «Вакала-Мудараба» – инвестиционная прибыль;

- модель «Вакф» – инвестиционная прибыль (часть инвестиционной прибыли формируется за счет внесенных акционерами такафул оператора средств в вакф-фонд)

Следует отметить, что модель «Вакала» во многом напоминает действующую в Казахстане модель функционирования обществ взаимного страхования. Гибридная модель «Вакала-Мудараба» наиболее схожа с принятой моделью в традиционном коммерческом страховании. Пакистанская модель «Вакф» обладает уникальной особенность формирования вакф-фонда, что может дать значительные конкурентные преимущества при привлечении клиентов. Модели «Модифицированная Вакала» и «Модифицированная Мудураба» являются наименее привлекательными с точки зрения участника такафул фонда, так как подразумевают деление страхового остатка, наличие которого трудно отнести к заслугам оператора. Автор рекомендует внедрять исламское страхование на территории Казахстана в рамках модели «Вакала» для производственных кооперативов (обществ взаимного страхования) и в рамках гибридной или «Вакф» модели для акционерных обществ. Также возможен вариант внедрения исламского страхования в рамках всех указанных моделей. Тогда использование такафул оператором той или иной модели будет являться конкурентным критерием. Но при этом могут возникнуть проблемы в адаптации законодательства для применения модели Вакф вследствие невозможности юридического закрепления прав собственности на вакф фонд ни за оператором, ни за участниками.

Одной из важнейших проблем, с которой столкнутся все исламские финансовые институты на территории республики, это существенная нехватка ценных бумаг удовлетворяющих нормам исламского права на фондовом рынке Казахстана. На сегодняшний день на торговой площадке Казахстанской фондовой биржи (KASE) исламским финансовым институтам доступны лишь акции компаний реального сектора экономики. Согласно законодательству республики к исламским ценным бумагам относятся [2]:

- акции и паи исламских инвестиционных фондов;

- исламские арендные сертификаты;

- исламские сертификаты участия.

Несмотря на принятый закон в феврале 2009 года, ни одним эмитентом на территории Республики Казахстан еще не были выпущены исламские ценные бумаги. На сегодняшний день только Министерство финансов РК рассматривает возможность выпуска исламских ценных бумаг на сумму

500 млн. долларов США[3].

Корпоративное управление в системе исламского финансирования в основном регулируется нормами практически аналогичными нормам принятым в традиционной финансовой системе. Отличие вызвано лишь нормами регулирующими соблюдение принципов исламского права. Ключевым положением в этом вопросе является наличие в исламском финансовом институте специального органа – Шариатского наблюдательного совета – отвечающего за соблюдение принципов исламского финансирования. Необходимость создания такого совета в исламской страховой организации является неоспоримой и в обязательном порядке должна быть установлена на законодательном уровне. Кроме того должны быть определены критерии отбора членов совета согласно международным стандартам. Помимо отсутствия соответствующего положения в законодательстве, регулирующем деятельность страхового сектора, проблема также заключается в отсутствии соответствующих кадров и возможности подготовки таковых на территории республики.

Учитывая вышеизложенное, предлагаем:

- создать рабочую группу с участием представителей заинтересованных структурных подразделений Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций, АО «Региональный финансовый центр Алматы и других организаций, для обсуждения вопроса введения исламского страхования в Республике Казахстан;

- инициировать внесение изменений в некоторые законодательные акты по вопросам страхования в рамках проекта ЗРК «О внесении изменений и дополнений в некоторые законодательные акты по вопросам страхования»;

- привлечь экспертов / консультантов по исламскому страхованию, в том числе из-за рубежа.

Хотелось бы отметить, что исламское страхование существенно отличается от традиционного, в том числе в принципах инвестирования, предоставления гарантий и управления. Таким образом, процесс внедрения исламского страхования в Казахстане будет достаточно сложным и трудоемким.

Опубликовано:

Рыскулов А.С. Проблемы внедрения исламского страхования (Такафул) в Республике Казахстан. // Международная конференция: «Проблемы, перспективы исламских финансов в международных валютно-кредитных и финансовых отношениях», Финансовая академия при Правительстве Российской Федерации. – Москва, 2010.

___________________________________________________________

- Engku Rabiah Adawiah Engku Ali, Hassan Scott P. Odierno. Essential Guide to Takaful (Islamic Insurance). // CERT Publication Sdn. Bhd. – Kuala Lumpur, Malaysia. – 2008.

- Закон «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам организации и деятельности исламских банков и организации исламского финансирования» // www.afn.kz – официальный сайт Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций.

- www.islamic-finance.ru – официальный сайт информационно-аналитического издания «Исламские финансы и бизнес в России».